Liquiditätsplanung

AOL Articles by other authors

Liquiditätsplanung

6.1. Liquiditätsplanung

Bitte beachten Sie auch folgenden Artikel:

1.) Liquidität und Risiko

Kurzfristiges Vermögen/ Formen der Liquidität

Liquidität 1. Grades: „Barliquidität“

umfasst die sofort verfügbaren Geldmittel des Unternehmens, bestehend aus Bank- und Kassenguthaben

umfasst neben den Bank- und Kassenguthaben auch die kurzfristigen Forderungen vor allem aus Lieferungen und Leistungen

Liquidität 3. Grades: „Liquidität auf mittlere Sicht“

umfasst zusätzlich zu den vorgenannten Barvermögen und Forderungen noch Vorräte, die mittelfristig liquidierbar sind, also zu Geld gemacht werden können

Grundsätze

Das gesamte kurzfristige Vermögen sollte immer größer sein als die kurzfristigen Zahlungsverpflichtungen (Verbindlichkeiten), wobei die jeweiligen Auszahlungstermine zu berücksichtigen sind

Die Höhe der „Barliquidität“ ist am Risikoprofil eines Unternehmens auszurichten, insofern reicht die alleinige Orientierung der Liquidität an „Bestandsgrößen“ und „normalen“ Geschäftsentwicklungen nicht aus

Risiken

Jedes subjektiv wahrgenommene Risiko kann monetär, also mit einem Geldbetrag, sowie einer Eintrittswahrscheinlichkeit bewertet werden. Hinweis: viele Risiken lassen sich nicht oder nur ungenügend durch Versicherungen abdecken.

Danach ist zu unterscheiden zwischen Bagatell- und Elementarrisiken. Elementarrisiken sind mögliche Ereignisse, die den Bestand eines Unternehmens unmittelbar gefährden. Hierzu zählen insbesondere einzelne Forderungsausfälle, mitunter auch Rechtsstreitigkeiten (um Patente, Lizenzen) und auch auslaufende Verträge.

Die Summe der Elementarrisiken ist durch verfügbares (Eigen-)Kapital (Bankguthaben) mindestens in gleicher Höhe abzusichern.

Für Bagatellrisiken eigen sich z.B. Kontokorrentkredite von Banken, die kurzfristig ausgeglichen werden können.

Beispiel 1

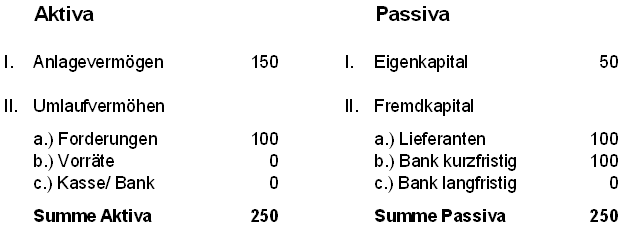

Eine Presseagentur mit guter Marktpositionierung und soliden Zahlen (über Jahre konstante Umsätze und leichte Gewinne) finanzierte Investitionen ins Sachanlagevermögen aus dem Kontokorrent der Hausbank, der ab da kontinuierlich an der oberen Grenze ausgelastet wurde. Die unterjährige Bilanz zeigte danach vereinfacht folgendes Bild:

In dieser Situation kündigte die Hausbank den Kontokorrentkredit, wodurch dem kurzfristigen Vermögen von 100 TEUR doppelt so viele kurzfristige Verbindlichkeiten gegenüberstanden. Sofort fällig waren davon 150 TEUR. Die Barliquidität indes lag bei Null. Zudem nutzte das Kreditinstitut die Kundenzahlungen zum Herunterfahren der Kontokorrent-Linie. Die Existenz des Unternehmens war akut gefährdet.

Seit einem BGH-Urteil dürfen Banken und Sparkassen Geschäftskredite (KKR) relativ unproblematisch kündigen. Der Unternehmer hätte daher die dauerhaft hohe Auslastung als unmittelbares (Elementar-)Risiko einstufen und entsprechende Gegenmaßnahmen ergreifen müssen.

2. Finanzierungsstruktur

Theoretischer Ansatz

Horizontale Kapital-Vermögensstruktur-Regel

Die „Goldene Finanzregel“ besagt, dass die Fristigkeit der finanziellen Mittel mit der Fristigkeit ihrer Verwendung übereinstimmen soll. Dies wird in finanztheoretischer Hinsicht als Mindestanforderung angesehen.

Die „Goldene Bilanzregel“ verlangt wiederum generell die Fristenübereinstimmung zwischen Investition (Aktivseite der Bilanz) und Finanzierung (Passivseite der Bilanz) unter Einhaltung bestimmter Relationen zwischen Vermögens- und Kapitalarten. So wird beispielsweise in der engsten Fassung festgelegt, dass das Anlagevermögen durch Eigenkapital zu finanzieren sei.

Vertikale Kapitalstrukturregel

Die vertikale Kapitalstrukturregel formuliert die Anforderungen an die Zusammensetzung der finanziellen Mittel. Zum Beispiel in der engsten Fassung, dass Fremdkapital immer Eigenkapital in gleicher Höhe gegenüberstehen sollte. In einer weiteren Fassung hingegen wird für Industrieunternehmen gar eine EK-Quote von 60% verlangt.

Paradoxon

Trotz Einhaltung dieser Regeln gehen immer wieder Unternehmen pleite, während Firmen, die sich nicht an diesen Regeln orientieren, nicht zwangsläufig von Insolvenz bedroht sind. Insofern sind detailliertere Ansätze notwendig.

Praktischer Ansatz

Die reinen Finanzierungsregeln sind im Kontext sich schnell ändernder Märkte, spezifischer Risiken und der Ertragslage eines Unternehmens zu definieren.

Generell mindert Eigenkapital aber das Insolvenzrisiko, auch wenn im Rahmen einer Studie der KfW-Mittelstandsbank Unternehmen mit einer EK-Quote von 30 % bereits eine gute Bonität attestiert wird. Unter 10 % jedoch wird die Situation kritisch, steigt also das Insolvenzrisiko überproportional an.

In Abhängigkeit vom jeweiligen Risikoprofil eines Unternehmen ist immer eine genügend große Barliquidität vorzuhalten (Faustregel für KMU: dauerhaft mindestens in Höhe eines halben Monatsumsatzes). Das bilanzielle Eigenkapital lässt sich durch „kosmetische Eingriffe“ manipulieren, der Kontostand aber nicht!

Das Verhältnis zwischen Cash flow (vereinfacht: Gewinn + Afa) und langfristigem Fremdkapital sollte mindestens 1/10, optimaler Weise jedoch 1/5 betragen. Im letzteren Fall bedeutet dies, dass eine Firma aufgrund der Ertragslage fähig wäre, die langfristigen Schulden innerhalb von 5 Jahren zurückzuzahlen.

In Abhängigkeit vom Risikoprofil eines Unternehmens sollten langfristige Kapitalbindungen (z.B. Finanzierung einer Immobilie) äußerst kritisch betrachtet werden, da verlässliche Planungen länger als für 3 bis 5 Jahre im voraus kaum machbar und viele derartige Investitionen nicht betriebsnotwendig.

Auch Teile des Umlaufvermögens (eiserner Warenbestand, durchschnittlicher Bestand sicherer Forderungen aus Lieferungen und Leistungen) sollten zur Schonung bzw. zur Verbesserung der Liquidität langfristig finanziert werden (in der Praxis zwischen 20% und 30% des Umlaufvermögens).

Beispiel 2

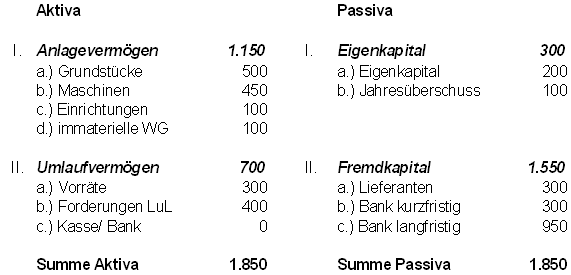

Die ABC GmbH ist ein Unternehmen des verarbeitenden Gewerbes mit solider Marktposition und umsichtiger Geschäftspolitik. Trotzdem geriet es durch lange Lieferzeiten von Zwischenprodukten und lange Zahlungsfristen der Kunden in eine schwierige Liquiditätssituation. Die Bilanz zeigt dabei folgendes Bild:

Der „eiserne Warenbestand“ macht von den Vorräten ca. 150 TEuro aus und die durchschnittliche Höhe der Forderungen etwa 250 TEuro. Finanziert wird das gesamte Umlaufvermögen überwiegend durch Fremdkapital (Lieferanten und KKR). Barliquidität ist nicht vorhanden. Eine solche Finanzierung ist oft der Ausgangspunkt von Firmenpleiten!

Durch eine Betriebsmittelfinanzierung in Höhe von 400 TEuro seitens der KfW Mittelstandsbank (Laufzeit 6 Jahre) wurde die Finanzierungsstruktur den Produktionsgegebenheiten und vor allem dem Risikoprofil angepasst.

Der Cash flow p.a. beträgt etwa 250 TEuro, bei nunmehr 1.400 TEuro langfristigen Bankkrediten. Letztere können also wahrscheinlich innerhalb von rund 6 Jahren abbezahlt werden. Dieses positive Verhältnis veranlasste die Bank auch dazu, die bestehende Kontokorrentlinie bestehen zu lassen. Hierdurch gewann die ABC GmbH zusätzliche Liquidität, um z.B. die Gewinnbasis zu steigern.

Rein rechnerisch wird die ABC GmbH in die Lage versetzt, den Jahresgewinn von 100 TEuro auf 155 TEuro zu steigern. Die Tilgung des KfW-Darlehens kann zu einem Großteil aus den finanziellen Effekten gedeckt werden. Darüber hinaus verfügt das Unternehmen nach der Umfinanzierung über eine deutlich verbesserte Liquiditätssituation höhere Barliquidität.

ABER: In einer akuten Krisensituation mit betriebswirtschaftlichen Verlusten wird eine solche Umstrukturierung der Finanzierung kaum möglich sein.

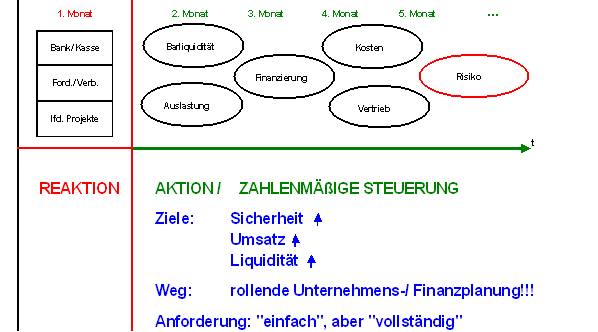

3.) Liquiditätsmanagement

Arbeitsinhalte Liquiditätsmanagement

- Risikomanagement

- Finanz-/ Liquiditätsmanagement

- Fördermittelmanagement

- Debitoren-/ Kreditorenmanagement

- Überwachung der internen Leistungsreserven

- Kostenmanagement

E M P F E H L U N G: Einführung der Position eines “Liquiditätsmanagers”!!!

Author